글: 심람재경(深蓝财经)

옛날의 천억위안 리튬왕이 돌연 몰락했다.

4월 24일, 텐치리튬(天齐锂业)은 개장하자마자 주가폭락으로 거래정지당한다.

신에너지자동차에 들어가는 비율이 50%를 돌파한 호재가 있는데, 후방의 리튬회사는 돌연 실적이 폭망했다니. 누가 믿을 것인가?

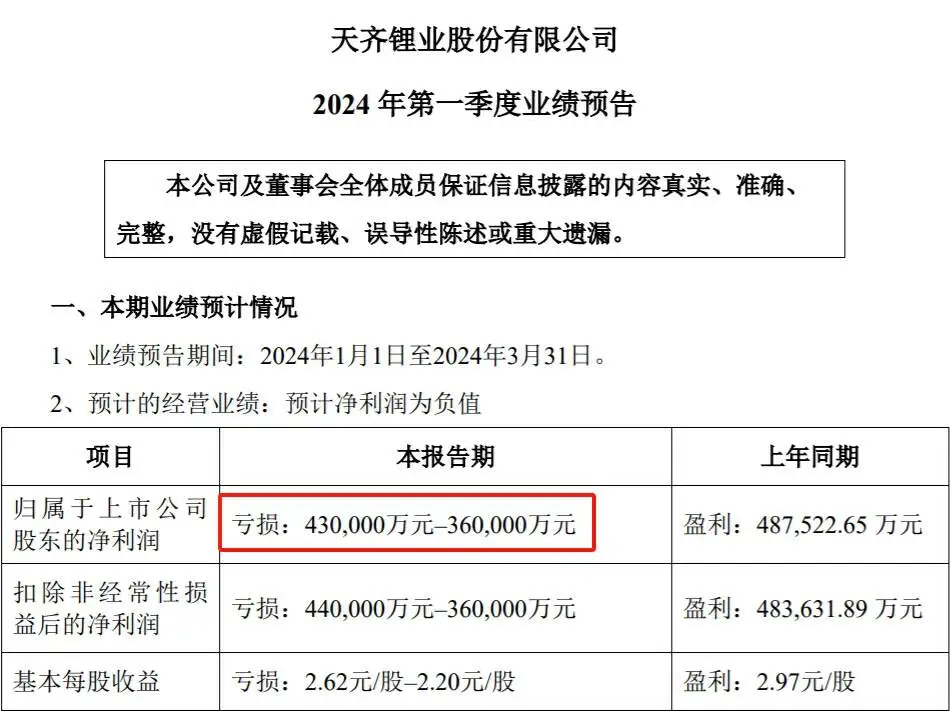

23일 밤, 텐치리튬은 공시를 통해 1분기 상장회사순손실이 36억위안 내지 43억위안이 될 것이라고 발표한다. 전논동기에는 순이익이 48.75억위안이었다. 누가 이런 결과를 받아들일 수 있겠는가?

돌연한 거액소실로 텐치리튬의 30만 주주는 모두 밤에 잠을 이루지 못했다.

일찌기 신에너지 레인에서 뛰어난 모습을 보이던 스타기업이 주가가 최고치일때는 주당 145위안으로 시가총액이 2,388억위안에 달했는데, 지금은 주가가 폭락하여 시가총액은 666억위안으로 줄어들었다. 1년여만에 1,722억위안이 줄어든 것이다.

옛날의 천억 리튬왕은 암흑시기를 맞이했다. 리튬광산의 도박에서 패배한 장웨이핑(蒋卫平)은 새로운 시련을 맞이하게 되었다.

1. 실적에서 거액의 손실이 나다

텐치리튬의 실적보고서를 보면, 손실의 주요원인은 두 가지이다:

첫째, 리튬제품가격이 대폭 하락하여 회사의 리튬제품의 총이윤이 대폭 하락했다.

둘째, 연합경영기업인 SQM(칠레)은 1분기에 실적이 하락할 것으로 예상되고, 그외에 SQM은 세무문제도 걸려 있다. 신중하게 평가해보면, 이 투자수익도 대폭 하락할 것이다.

두 가지 원인을 합치면 1분기에 순손실을 입게 된다는 것이다.

돌연한 실적발표에 관리감독기관은 신속히 요구한다. 그날 저녁, 선전거래소는 서신을 보내, 텐치리튬에 주업이 지속적으로 손실을 입을 리스크와 SQM회사의 실적악화의 상세한 계산근거 및 세무문제등 상황에 대하여 상세한 설명을 요구했다.

분석에 따르면, 연합경영회사의 제2대주주로서 25% 지분을 보유하고 있는데, 텐치리튬은 SQM의 운영이윤이 얼마인지도 잘 모르고 있었고, 블룸버그사가 외부에서 추산한 데이타를 인용해야 했다는 것이다. 주주로서 정말 형편없다고 할 수 있다.

업계인사에 따르면, 텐치리튬은 재무에서 '분식'한 혐의도 있다고 한다.

또 다른 분석에 따르면, 텐치리튬은 아마도 자원민주주의의 피해자일 것이라고 한다. 왜냐하면 칠레의 많은 광산기업은 외자가 지배하고 있으며, 현지에서 세금인상을 요구하는 목소리가 점점 커지고 있다고 한다. 만일 거액의 세금을 부과받게 된다면, 회사는 말도 못하고 큰 손실을 입게 될 것이다.

2. 리튬제품가격이 폭락하다

사실상, 텐치리튬의 작년실적도 그다지 좋지 못했다.

연도보고서를 보면, 2023년 텐치리튬의 영업수익은 405.03억위안이었고, 전년동기대비 0.13% 미미한 증가에 그쳤다. 그런데 순이익은 68.88%나 하락한다.

주요원인은 리튬가격의 폭락이다.

탄산리튬을 예로 들면, 2023년초 최고치일 때는 52만위안/톤이었는데, 작년 말에 가격이 최저로 떨어졌을 때는 8.5만위안/톤에 불과했다.

계산해보면 하락폭이 놀라울 정도라 할 수 있다.

비록 작년에 신에너지자동차등 전방의 수요가 크게 증가하긴 했지만, 후방의 생산능력도 기하급수적으로 팽창했다. 시장의 경쟁은 격화되고, 원재료공급은 과잉상태가 되어, 리튬가격이 폭락을 거듭한 것이다.

다만, 작년에는 텐치리튬이 그래도 이익을 냈다. 이는 모두 합작파트너가 도와주었기 때이었다.

알려진 바에 따르면, 텐치리튬 산하의 Greenbushes광산(호주)의 또 다른 대주주이며 리튬산업분야의 거두인 미국 Albemarle Corporation은 장기구매계약에 근거하여 대량구매를 해주었다. 이는 텐치리튬에 261.74억위안의 영업수익을 가져다 주었고, 작년도 영업수익의 64.63%에 달했다.

합작파트너를 위하여 손해를 감수한 Alemarle Corporation은 비교적 높은 원재료구배원가로 인하여, 자신은 작년에 총이윤율이 42%에서 12.3%로 급락했다. 그러나 금년에는 그럴 수 없다.

알려진 바에 따르면, 금년 Greenbushes제품의 가격결정모델은 이미 분기별가격결정에서 월별가격결정으로 변경되었다. 즉, 작년에 지속적으로 하락하는 시장상황에서도 텐치리튬은 가격결정에서 이익을 보았지만, 금년의 이런 모델에서는 불가능하게 된 것이다.

3. 수요공급관게가 역전되다.

리튬가격은 안정될까?

탄산리튬을 에로 들면, 금년이래, 가격이 최고 12.5만위안/톤까지 반등했다. 통계에 따르면, 1-4월 선물제품의 평균가격은 11만위안/톤이다.

작년 연말과 비교하면 확실히 적지 않게 반등한 가격이다.

그러나, 후이상선물의 연구에 따르면, 1분기 탄산리튬은 비수기의 배경하에 소폭의 단계성반등하는 시장상황을 보였다. 주요원인은 단기공급과 수요간의 차이때문이다. 특히 리툼정광 생산량의 감축과 장시(江西)의 환경보호단속의 영향을 받아 탄산리튬가격이 10만에서 12만 사이를 유지할 수 있었다.

다만 탄산리튬의 공급과잉상황은 지속될 것이다.

후이상선물에 따르면, 설사 성수기의 수요가 예상보다 개선된다고 하더라도, 업계의 전방산업쪽이 더욱 가격결정권을 가지게 될 것이므로 전체적으로 낙관할 수 없다고 본다.

신후선물도 이렇게 말한다. 장기적으로 보면, 리튬의 공급과잉국면을 바뀌지 않을 것이고, 리튬가격은 여전히 하락주기에 처하게 될 것이다.

현재 탄산리튬의 가격은 11만위안/톤인데, 작년의 52만위안/톤의 최고치와 비교하면 낙폭이 참혹하다고 할 수 있다.

텐치리튬의 실적이 롤러코스트를 낱 것처럼 폭락한 것이 이해된다. 호황이던 2022년에는 순이익이 241억위안에 달했다. 불황일 때, 예를 들어 금년 1분기에는 결손이 36억 내지 43억위안에 달하게 되는 것이다.

그래서, 금년도 리튬가격에 대한 예측에 따르면, 금년도 텐치리튬의 손실폭은 적지 않을 것이다.

다허연구는 직접적으로 "손실발생"등급으로 표시한다. SQM투자의 세무회계손실은 아마도 17.5억위안에 달할 것이다. 1회성영향을 제외하더라도 순손실은 여전히 20억위안이상이 되어 예상을 훨씬 뛰어넘는다.

4. 기관들이 집단으로 손실을 입다

텐치리튬의 추세는 여러 기관들을 매장시켰다.

연도보고서의 데이타에 따르면, 기관의 주식보유량은 6.76억주에 달하여 비율이 45.76%이다. 금년 1분기말까지, 주식보유량이 가장 많은 곳은 동팡신에너지자동차주제혼합으로 1096.47만주를 보유하고 있다. 작년 4분기말과 비교하면 18만주가 소폭 늘었다.

그외에 2022년 텐치리튬이 설립한 직원주식보유플랜도 심각하게 줄어들었다.

당시 해당 플랜에 따르면 자금총액이 2억위안으로 실제수여분은 11,790만포인트이다. 합계 회사주식 106만주였다. 2022년 12월 21일 131.24만주(25만주의 예비지분 포함)의 주식이 해당 직원주식보유플랜의 전용계좌로 들어갔다.

약정에 따르면, 이 플랜의 존속기간은 48개월이고, 매도금지기간은 36개월이다. 현재 시간은 겨우 1년 5개월이 흘렀고, 아직 매도금지기간내이다.

그렇다면, 매입당시의 가격으로 계산한다면 이 주식보유플랜은 이미 49%의 손실을 입었다.

내외의 곤경을 텐치리튬은 어떻게 돌파할 것인가?

텐치리튬은 이렇게 말한다. 회사는 수직일체화전략을 가속화할 것이다. 예를 들어, 1.5억달러를 출자하여 Smart Mobility Pte. Ltd(SM회사)에 자금제공할 것이다. 알려진 바에 따르면 Smart브랜드의 합자회사 Smart Automobile(智马达)은 지리(吉利, Geely)와 벤츠가 공동으로 출자해서 만들었다. 다만, Smart신에너지자동차는 현재 중국에서의 발전이 그다지 순조롭지 않다.

승용차연합회의 데이타를 보면, 2023년 Smart의 누적판매량은 67,024대이고, 중국국내판매량이 42,292대이다. 한개 브랜드의 1년판매량이 선두권의 신에너지자동차업체의 1달 판매량도 되지 않는다.

이전에, 텐치리튬은 배터리와 관련된 업체에 더 많이 지분참여했다. 예를 들어, 2022년이래 회사는 여러가지 형식으로 베이징웨이란(北京卫蓝, Beijing WeLion), 중촹신항(中创新航, CALB), LG화학, Shenzhen Dynanomic(德方纳米)등의 기업과 협력을 전개하며, 자신의 리튬전지재료의 연구개발, 배터리등의 전후방산업으로 업무를 확장했다. 그러나 이들 기업은 모두 돈을 벌기 어렵다.

5년전, 칠레의 SQM의 지분을 인수할 때, 텐치리튬의 오너인 장웨이핑은 이렇게 말한 바 있다. 회사는 생사의 갈림길에 섰다. 무슨 일이 있더라도 한번 싸워야 한다. 그러므로, 한 매체는 장웨이핑은 리튬광산의 '도박꾼'이라고 불렀다. 다행히 그는 신에너지가 급속히 발전하는 기회를 맞았었다.

지금 생산과잉을 상황하에서, 리튬광산의 '도박꾼' 장웨이핑은 어떻게 역습을 시도할 것인가?

'중국과 경제 > 중국의 기업' 카테고리의 다른 글

| 신웨이그룹(信威集團): "니카라과운하"사기극의 시말 (0) | 2025.01.15 |

|---|---|

| "루난제약(魯南製藥)" 경영권분쟁: 탁고(托孤)와 궁투(宮鬪) (1) | 2024.07.30 |

| "CATL": 1조위안 배터리제국의 균열... (0) | 2021.12.26 |

| 헝다(恒大)사태: 백수투(白手套)사영기업은 국유기업이 아니다. (0) | 2021.12.06 |

| 푸리(富力): 중국부동산업계 "화남수호(華南首虎)"의 몰락... (0) | 2021.10.08 |